21 quy tắc giao dịch & 8 trích dẫn của Phù Thủy Tài Chính Paul Tudor Jones

21 quy tắc giao dịch & 8 trích dẫn của Phù Thủy Tài Chính Paul Tudor Jones

1.Khi giao dịch, bạn phải đóng vị thế khi thị trường phát ra những tín hiệu yêu cầu bạn rời khỏi thị trường, đừng chờ cho đến khi bạn muốn.

Chú thích: Khi hệ thống giao dịch của bạn yêu cầu đóng vị thế, bạn phải đóng lệnh giao dịch. Không nên thoát lệnh theo ý muốn.

2. Đừng tỏ vẻ với thị trường ta đây là đại trượng phu & tránh giao dịch quá mức.

Chú thích: Đại trương phu có nghĩa là giàu có, hào phóng rộng rãi. Ý của ông là đừng tỏ vẻ ta đây giàu có, “chơi theo kiểu đại gia”. Đây là vấn đề của nhiều nhà giao dịch khi thường giao dịch quá nhiều hợp đồng, quá nhiều vị thế so với số tiền đang có trong tài khoản. Giao dịch vượt quá khả năng chịu đựng của tài khoản sẽ khiến bạn gặp phải nhiều rắc rối. Quan điểm của tôi cho rằng, đây là nguyên nhân chính khiến các nhà giao dịch thường “nhanh chốt lãi, chậm cắt lỗ” vì giao dịch vượt quá khả năng chịu đựng rủi ro của bản thân.

3. Nếu các vị thế chống lại tôi, tôi thoát ngay lập tức; nếu các vị thế đang ủng hộ tôi, tôi giữ chúng.

Chú thích: “Cắt lỗ nhanh và để lại chạy”.

4. Tôi sẽ cắt giảm quy mô vi thế giao dịch khi tôi đang giao dịch yếu kém (hoặc thua lỗ).

Chú thích: Khi thành tích giao dịch trở nên tệ đi, tôi sẽ cắt giảm quy mô vị thế giao dịch. Theo đó, tôi thậm chí giao dịch ở quy mô nhỏ nhất khi tôi rơi vào những thời điểm giao dịch tệ hại.

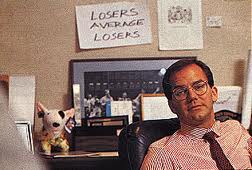

5. Đừng bao giờ bình quân giá xuống

Chú thích: Quy tắc này đặc biệt quan trọng. Paul Tudor Jones đã treo câu nói “Loser Average loser (chỉ có những kẻ thua cuộc mới bình quân giá xuống)” ngay trên bàn làm việc của mình để nhắc nhở chính ông. Phù Thủy Chứng Khoán Mark Minervini nói rằng, một khi nhà giao dịch vĩ đại phải treo câu châm ngôn này trên bàn làm việc, chứng tỏ bình quân giá xuống có cám dỗ rất lớn và nhắc bạn phải luôn né tránh.

6. Giảm quy mô giao dịch khi bạn đang giao dịch tệ hại; và tăng quy mô giao dịch lên khi bạn đang giao dịch tốt.

Chú thích: Phù thủy chứng khoán Mark Miniverni rất ngưỡng mộ quy tắc này. Ông nói đây là quy tắc giao dịch vàng. Đám đông các nhà giao dịch thường làm ngược lại. Khi đang giao dịch tệ hại, họ có khuynh hướng “đánh bạc” bằng cách tăng quy mô vi thế giao dịch hoặc các big trade để mong muốn nhanh chóng gỡ gạc. Mark Minervini gọi đây là “sự cay cú của con bạc”. Cả Mark Minervini và Paul Tudor Jones, các phù thủy tài chính thường giao dịch năng động hơn khi thành tích giao dịch tốt (hoặc đạt phong độ cao). Họ muốn tối thiểu hóa thua lỗ khi họ sai và họ muốn kiếm nhiều tiền nhất khi họ đang đúng.

7. Đừng bao giờ giao dịch ở những tình huống bạn không thể kiểm soát được.

Chú thích: Có những tình huống mà bạn không thể nào kiểm soát được. Ví dụ, Mark Minervini giải thích ông không bao giờ giao dịch hoặc hạn chế giữ trạng thái lệnh khi chuẩn bị đón các tin tức kinh tế hoặc thời điểm công bố báo cáo tài chính. Phù Thủy chứng khoán Mark nói, ” đây là những tình huống không khác gì đánh bạc. Bạn không thể biết được thị trường sẽ phản ứng như thế nào trước các tin tức.”. Nói nôm na, vào các thời điểm công bố các tin tức kinh tế, tài chính hoặc các sự kiện mà bạn khó kiểm soát, tốt nhất nên nghỉ và đi chơi.

8. Nếu bạn có một vị thế thua lỗ khiến bạn cảm thấy lo lắng, hãy thoát ngay lâp tức. Vì bạn luôn có thể trở lại bất cứ lúc nào.

Chú thích: Các phù thủy tài chính cho rằng, các nhà giao dịch có hai tài sản quan trọng cần phải bảo vệ: Vốn và Niềm Tin. Giao dịch mà khiến bạn lo lắng, mất ngủ, đó không phải là giao dịch. Nó sẽ bào mòn sức khỏe và niềm tin trong bạn.

9. Đừng quá lo lắng vể việc bạn đã mua hoặc bán ở mức giá nào.

Chú thích: Mở vị thế ở mức giá bao nhiêu không quan trọng. Điều quan trọng là vị thế có đúng (tạo lãi) hay không). Phù thủy chứng khoán Mark Minervini nói: “Không quan trọng là mua ở mức giá cao hay cố gắng mua thật thấp, điều quan trọng là bạn có thể bán ở mức giá cao hơn”

10. Quy tắc giao dịch quan trọng nhất là phòng thủ, không phải tấn công

Chú thích: Phải biết rõ mức dừng lỗ của bạn. Như Mark nói “First Risk”- Trước hết, Hãy nghĩ đến rủi ro. Hạn chế mức Drawdown thấp nhất. Hãy bảo vệ vốn của bạn một cách cẩn trọng giống như người thợ lặn luôn chú ý đến bình dưỡng khí.

11. Đừng tỏ vẻ anh hùng. Đừng mang cái tôi của bạn vào thị trường.

Chúc thích: Thị trường tài chính không có chổ cho ego (cái tôi). Hãy dẹp bỏ nó. Hãy để cho thị trường dẫn dắt bạn chứ không phải nghe theo các quan điểm cá nhân.

12. Tôi nghĩ rằng mình là kẻ chủ nghĩa cơ hội nhất thị trường.

Chú thích: Chủ nghĩa cơ hội có nghĩa là bạn kiếm tiền vào những lúc ngon ăn nhất. Đó chính là quan điểm Low Risk-High Return (nghĩa là chấp nhận rủi ro nhỏ để kiếm được tỷ suât sinh lợi cao). Paul Tudor Jones thích kiếm những giao dịch có tỷ lệ lãi/lỗ lên đến 5:1. Đây là tư duy được phù thủy chứng khoán Mark Minervini tích cực ủng hộ. Ông nói, đây là quan điểm khác biệt với suy nghĩ của đám đông và điều mà các chuyên gia tài chính phố Wall rao giảng” Để có được tỷ suất sinh lợi cao, bạn phải chấp nhận rủi ro cao”…KHÔNG! TUYỆT ĐỐI KHÔNG! Các phù thủy tài chính làm điều ngược lại. Họ chỉ chấp nhận mức rủi ro thấp để có được mức sinh lợi cao.

13. Tôi tin rằng tiền kiếm được nhiều nhất là tại các điểm đảo chiều.

Chú thích: Mọi người nói không nên bắt đáy và bán đỉnh vì bạn sẽ bị thị trường tiêu diệt. Nhưng không, Paul Tudor Jones đã kiếm được rất nhiều tiền từ nhiều lần bắt đỉnh và đáy. Ví dụ như cú trade lãi 100 triệu vào ngày thứ hai đen tối tháng 10.1987. Phù thủy chứng khoán Mark Minervini có quan điểm hơi khác biệt, ông nói: “Tôi không bắt đáy nhưng phải biết cách bán đỉnh”.

14. Bong bóng đổ vỡ nhanh hơn khi nó hình thành.

Chú thích: Đây là nguyên tắc về bong bóng được tác giả Harry Dent tổng kết. Hãy đọc cuốn sách “Thương Vụ Để Đời- Những cú đổ vỡ siêu bong bóng 2017-2019″ do tôi biên dịch…”Bong bóng không điều chỉnh, nó đổ vỡ…Sự đổ vỡ nhanh đến nỗi bạn không kịp phản ứng và tránh khỏi bị thương”.

15. Thị trường luôn di chuyển với tốc độ nhanh khi giá chạy (hoặc có xu hướng).

Chú thích: Khi giá hình thành xu hướng, giá sẽ chạy với tốc độ rất nhanh nhờ đà tăng trưởng (momentum). Bản năng con người không thích ứng được với điều này. Chúng ta thường thích chống lại nó hơn là bắt theo nó. Ví dụ khi giá vừa thoát ra khỏi một nền giá và tăng mạnh. Phần đông sẽ không dám chạy theo và thường canh đỉnh để bán.

16. Khi tôi giao dịch, tôi không chỉ sử dụng lệnh dừng lỗ về giá, mà còn sử dụng lệnh dừng lỗ về thời gian.

Chú thích: Chúng ta thường sử dụng cắt lỗ theo giá nhưng các phù thủy tài chính còn cắt lỗ theo thời gian. Điều này vì họ hiểu nguyên tắc giao dịch và kỳ vọng của mình. Ví dụ, phù thủy chứng khoán Mark Minervini nói, “Các chiến lược giao dịch của tôi đòi hỏi giá phải chạy nhanh và nhanh chóng sinh lãi, chỉ cần một khoảng thời gian nào đó, giá không đám ứng được một số tiêu chí của tôi, tôi sẽ xem xét cắt lỗ”. Tưởng tượng bạn thường đang đón một chuyến tàu đi làm vào lúc 6:00 sáng (lịch trình hàng ngày). Nếu một ngày nào đó, tàu vào ga khoảng 6:15 sáng, bạn sẽ không bận tâm nhiều đến sự sai lệch này. Bạn nghĩ đây chỉ là một sai sót nhỏ. Nhưng nếu đã 7:15 sáng, tàu vẫn chưa vào ga, bạn hiểu rằng đã có gì đó trục trặc và phải chuyển sang phương tiện di chuyển thay thế.”

17. Đừng tập trung vào việc kiếm tiền; hãy tập trung bảo vệ cái bạn đang có.

18. Bạn phải luôn đi theo xu hướng thịnh hành.

Chú thích: Hãy đi theo xu hướng.

19. Tôi không bao giờ mua các cổ phiếu nằm dưới đường trung bình di động 200 ngày.

Chú thích: Đây là quy tắc giao dịch nổi tiếng của Paul Tudor Jones và được nhiều nhà giao dịch sử dụng (bao gồm tôi). Khi giá đóng cửa dưới MA 200 ngày, đó cũng là một tiêu chí để ông thoát khỏi vị thế.

20. Công việc của bạn là mua những cái gì đang tăng và bán những cái gì đang giảm. Do đó đừng bao giờ quan tâm đến chỉ số P/E

Chú thích: Đối với các nhà giao dịch theo trường phái đà tăng trưởng (momentum) hoặc giao dịch theo sau xu hướng (Trend Following), họ không quan tâm đến P/E. Đây không chỉ là quan điểm của Paul Tudor Jones mà còn nhiều phù thủy khác như Mark Minervini, Ed Seykota….Phù thủy Mark Minervini cho rằng, thậm chí P/E cao mới là tốt vì đó là dấu hiệu của một công ty tăng trưởng. Quy tắc này rất khác với tư duy của phố Wall, nơi nhiều người thích mua các cổ phiếu có P/E thấp.

21. Tôi tìm kiếm các cơ hội giao dịch có tỷ lệ lãi/lỗ thật cao.

Chú thích: Giống như giải thích ở quy tắc số 12, Paul luôn tuân theo nguyên tắc rủi ro thấp- lợi nhuận cao.

8 TRÍCH DẪN NỔI TIẾNG

Đây là những câu nói nổi tiếng của Paul minh họa rõ 21 nguyên tắc nói trên.

Trích dẫn 1: “I believe the very best money is made at the market turns. Everyone says you get killed trying to pick tops and bottoms and you make all your money by playing the trend in the middle. Well for twelve years I have been missing the meat in the middle but I have made a lot of money at tops and bottoms.”

(Chính là quy tắc giao dịch số 13: Tôi tin rằng tiền kiếm được nhiều nhất tại các điểm đảo chiều. Mọi người thường nói bạn sẽ bị giết nếu như cố gắng bắt đỉnh hoặc đáy, và hãy cố gắng kiếm tiền ở giữa xu hướng. Vâng, trong sự nghiệp 12 năm của mình, tôi đã nhiều lần bỏ lỡ việc kiếm tiền ở giữa xu hướng nhưng lại kiếm được nhiều tiền nhất ở đỉnh và đáy“.

Trích dẫn 2: “[I’m looking for] 5:1 (rreward/risk). Five to one means I’m risking one dollar to make five. What five to one does is allow you to have a hit ratio of 20%. I can actually be a complete imbecile. I can be wrong 80% of the time, and I’m still not going to lose.”

(Chính là quy tắc số 12 và 21: Tôi tìm kiếm các giao dịch có tỷ lệ lợi nhuận/rủi ro là 5:1. Nghĩa là tôi chấp nhận đặt cược rủi ro 1 đôla để có thể thu về lợi nhuận 5 đôla. Với tỷ lệ lãi/lỗ này, tôi chỉ cần có tỷ lệ chiến thắng 20% là đủ. Tôi có thể có xác suất sai lầm lên đến 80% nhưng vẫn kiếm được tiền“.

Trích dẫn số 3: “Where you want to be is always in control, never wishing, always trading, and always, first and foremost protecting your butt.”

(Chính là quy tắc giao dịch số 7 và số 10: Luôn luôn trong giao dịch, bạn phải kiểm soát được chính mình và đừng bao giờ mơ ước. Quy tắc đầu tiên và quan trọng nhất là phải biết được rủi ro thua lỗ).

Trích dẫn số 4: If you have a losing position that is making you uncomfortable, the solution is very simple: Get out, because you can always get back in. There is nothing better than a fresh start.

(Chính là quy tắc số 8. Nếu bạn có một vị thế thua lỗ khiến bạn cảm thấy lo lắng, giải pháp rất đơn giản: hãy thoát ngay lâp tức vì bạn luôn có thể trở lại bất cứ lúc nào. Không có gì tốt hơn là có được một sự khởi đầu sáng suốt. [Hiểu nhanh là” Hãy thoát khi bạn nghi ngờ])

Trích dẫn số 5: “By watching [my first boss and mentor] Eli [Tullis], I learned that even though markets look their very best when they are setting new highs, that is often the best time to sell. He instilled to me the idea that, to some extent, to be a good trader, you have to be a contrarian.”

(Bằng cách quan sát, tôi học được rằng, khi thị trường trông có vẻ chắc chắn thiết lập đỉnh cao mới, đó thường là thời điểm tốt nhất để bán. Để trở thành nhà giao dịch giỏi, bạn phải là người biết giao dịch theo quan điểm đối ngược)

(Chính là quy tắc số 7. “Tôi không bao giờ đặt cược số tiền lớn trước thời điểm có các báo cáo quan trọng, vì đó là đánh bạc, không phải giao dịch)

Trích dẫn số 7: “I think one of my strengths is that I view anything that has happened up to the present point in time as history. I really don’t care about the mistake I made three seconds ago in the market. What I care about is what I am going to do from the next moment on. I try to avoid any emotional attachment to a market.”

(Tôi nghĩ ưu điểm của tôi là tôi luôn xem những gì đã xảy ra cho đến hiện tại chỉ là quá khứ. Tôi thực sự không quan tâm đến sai lầm tôi gặp phải cách đây 3 giây. Điều tôi quan tâm là tôi sẽ làm gì tiếp theo. Tôi buông bỏ cảm xúc đối với thị trường.”

Trích dẫn số 8: “The secret to being successful from a trading perspective is to have an indefatigable and an undying and unquenchable thirst for information and knowledge.”

(Bí mật thành công trong giao dịch tài chính là phải có niềm khát khao cháy bỏng và không biết mệt mỏi có được sự hiểu biết)

Nguồn: Chiemtinhtaichinh