Cách chọn siêu cổ phiếu bằng phương pháp phân tích cơ bản

Để đầu tư thành công, điều quan trọng nhất là phải có một bộ tiêu chí để lựa chọn được các siêu cổ phiếu. Mặc dù có sự khác nhau nhất định giữa các cổ phiếu tăng trưởng và các cổ phiếu chu kỳ, nhưng nhìn chung các siêu cổ phiếu đều có thể tới từ cả hai loại cổ phiếu này, và chúng cùng chia sẻ một số tiêu chí chính nhất định về cơ bản. Sau đây là các tiêu chí quan trọng nhất cần xem xét để lựa chọn các siêu cổ phiếu. Một siêu cổ phiếu không nhất thiết phải có đầy đủ các đặc điểm dưới đây, nhưng nhìn chung cổ phiếu càng có nhiều đặc điểm tốt hội tụ thì điểm phân loại càng cao và càng có nhiều khả năng tăng giá.

5 tiêu chí đầu tiên là những tiêu chí dành cho hầu hết các ngành nghề như các ngành công nghiệp sản xuất, ngành bán lẻ, ngành công nghệ, y dược phẩm…

1 – CỔ PHIẾU CÓ KẾT QUẢ KINH DOANH CHIẾN THẮNG

Đây là thành phần bí ẩn số 1 tạo nên một cổ phiếu quái vật. Động lực thúc đẩy giá cổ phiếu mạnh mẽ nhất chúng ta muốn tìm kiếm là cổ phiếu có KẾT QUẢ KINH DOANH chiến thắng, với các đặc điểm sau đây:

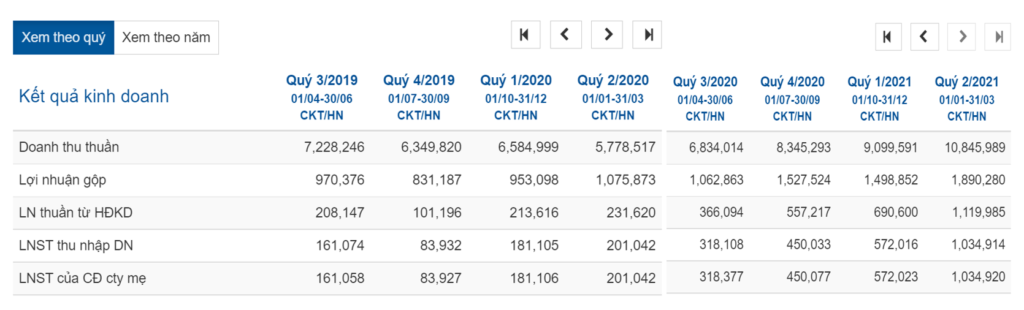

- Công ty đó phải phải có kết quả kinh doanh tương đối ổn định theo thời gian. Cụ thể, công ty đó phải liên tục báo cáo doanh thu và lợi nhuận hàng quý không có sự chênh lệch đáng kể so với nhau trong vài quý liên tiếp. Lý tưởng nhất, công ty đó xu hướng thể hiện mức lợi nhuận sau thuế “hơi tăng trưởng” trong vài quý vừa qua. Công ty không được có doanh thu và lợi nhuận thất thường qua các quý.

- Khi đã xác định được kết quả kinh doanh của công ty tương đối ổn định theo thời gian, chúng ta muốn thấy doanh thu, lợi nhuận và EPS trong quý gần nhất tăng trưởng đáng kể so với các quý trước. Hãy tập trung nhiều nhất vào lợi nhuận và EPS, sự nhảy vọt về lợi nhuận quan trọng hơn sự nhảy vọt về doanh thu.

Để đi trước đám đông, bạn cần phải nhanh chóng xác định được các cổ phiếu có đặc điểm này, rồi nghiên cứu sâu các đặc điểm mô tả ở các phần phía sau. Cuối cùng, khi đã xác định được mục tiêu, hãy tìm điểm mua theo hướng dẫn trong phần Cách mua cổ phiếu để tóm lấy những cơ hội đầu tư tuyệt vời nhất.

Bảng 1. Ví dụ một cổ phiếu đang có lợi nhuận khá ổn định và có xu hướng tăng lên một chút trong vài quý trước khi bứt phá về kết quả kinh doanh

Chúng tôi thường xuyên cung cấp bảng tổng hợp KQKD hàng quý của các DN, ở đó chúng tôi đã lựa chọn sẵn các công ty có đặc điểm số 1 này, và anh chị có thể tự tìm cho mình những cổ phiếu phù hợp bằng cách tiếp tục sàng lọc các tiêu chí mô tả ở phía sau dựa trên danh sách chúng tôi cung cấp.

2 – KẾT QUẢ KINH DOANH TĂNG TRƯỞNG BỀN VỮNG

Khi đã chọn được cổ phiếu có đặc điểm mô tả ở phần 1, bây giờ bạn phải tìm câu trả lời cho câu hỏi quan trọng nhất: “Liệu mức doanh thu, lợi nhuận và EPS mới đạt được này có bền vững hay không?”

Để trả lời câu này, chúng ta phải tìm hiểu những vấn đề sau:

- Gần đây công ty đã bắt đầu bán sản phẩm mới (với cổ phiếu sản xuất) hay dự án mới (với cổ phiếu bất động sản) hay chưa? (Chữ N trong CANSLIM)

- Công ty có sáng kiến nào bền vững giúp cắt giảm chi phí hay không? Nhìn chung lợi nhuận tăng trưởng do cắt giảm chi phí thường không hấp dẫn, nhưng trong một số trường hợp vẫn mang lại cơ hội, tiêu chí này cần phải được xem xét kỹ trước khi đầu tư và đòi hỏi một vài kinh nghiệm, nếu sự cắt giảm chi phí không bền vững, không mang lại lợi nhuận tăng trưởng lâu dài thì không nên đầu tư.

- Công ty có khách hàng mới nào không?

- Công ty gần đây có dừng hoạt động hay rút khỏi các bộ phận gây thua lỗ hay không?

- Có chất xúc tác mới trong toàn ngành ảnh hưởng đến doanh thu và lợi nhuận không? Ví dụ như ngành có hưởng lợi hiệp định thương mại mới nào không, các chính sách tài khoá tiền tệ có tác động tốt tới ngành không? Liệu các cường quốc sản xuất hay các đối thủ lớn bỗng nhiên giảm/dừng sản xuất sản phẩm tương tự vì những lý do riêng nào đó (ví dụ cuối tháng 8/2021 Trung Quốc đánh thuế xuất khẩu tôn thép nhằm giảm sản lượng để đạt mục tiêu kép vừa giảm ô nhiễm vừa ổn định giá thép trong nước, đây là cơ hội cho các doanh nghiệp tôn thép Việt)? Có yếu tố nào khiến cho sản phẩm của công ty bỗng trở nên khan hiếm hay không…

- Công ty gần đây có sáp nhập với một công ty khác có lợi nhuận tốt và vừa bắt đầu được hạch toán hợp nhất lợi nhuận ròng hay không?

Dù là chất xúc tác nào, việc của bạn là đào sâu nghiên cứu xem chất xúc tác này liệu sẽ tiếp tục duy trì, hay tốt hơn nữa là liệu sẽ gia tăng trong các quý tiếp theo hay không. Ở đâu đó trong báo cáo lợi nhuận hàng quý, ban quản lý thường tuyên bố rõ ràng rằng doanh thu và lợi nhuận sẽ tiếp tục tăng trưởng trong vài quý tới. Nếu gặp trường hợp này, công việc của bạn sẽ trở nên dễ dàng hơn nhiều.

Nhìn chung, bạn cần tìm kiếm câu trả lời cho các câu hỏi sau để xác định xem KQKD liệu có tiếp tục tăng trưởng trong tương lai hay không:

- Tình hình đơn hàng/hợp đồng mới ký kết của công ty thế nào?

- Liệu sự tăng trưởng doanh thu chỉ xuất hiện ở một mình doanh nghiệp hay là cả ngành?

- Có bất kỳ nguyên nhân nào làm giảm lợi nhuận gộp trong tương lai không?

3 – CHỈ SỐ PE HÀNG NĂM TỪ 10 TRỞ XUỐNG. GIÁ RẺ DƯỚI GIÁ TRỊ CHÍNH LÀ CƠ HỘI ĐẦU TƯ TUYỆT VỜI

Tôi đặc biệt thích các công ty đáp ứng tiêu chí số 1 và số 2, nhưng đồng thời lại có mức có PE thấp. Đây thực sự là những cơ hội đầu tư tuyệt vời. Tôi vẫn chơi các cổ phiếu có PE cao trên 10 nhưng nếu có 1 cổ phiếu khác tương tự nhưng PE thấp hơn đáng kể thì tất nhiên tôi sẽ ưu tiên cho cổ phiếu có PE thấp.

Nhiều bậc thầy đầu tư tăng trưởng nói rằng không nên chú ý đến chỉ số P/E, nhưng tôi không cho là vậy! Tôi thường sử dụng chỉ số P/E dự phóng để xác định xem một cổ phiếu đang định giá ở mức hấp dẫn hay không. Cụ thể, lấy EPS quý hiện tại của công ty (là quý đang có mức tăng trưởng “quái vật”) rồi nhân với 4 (quý), sẽ được EPS 4 quý, là mức EPS mà công ty dự kiến đạt được trong 3 mùa báo cáo KQKD kế tiếp. Nếu đem giá cổ phiếu hiện tại chia cho mức EPS dự phóng này được một số dưới 10 thì đó là cổ phiếu đang định giá hợp lý, càng dưới 10 nhiều càng tốt. Nếu cổ phiếu tiếp tục bùng nổ tăng trưởng trong các quý sau, P/E dự phóng sẽ càng thấp hơn nữa, và bạn càng kiếm được nhiều tiền. Hãy nhìn ví dụ về sự tăng tốc liên tục KQKD ở các siêu cổ phiếu giai đoạn 2020-2021 như HSG, NKG, SMC… dường như không gì cản nổi bước tăng của các cổ phiếu này.

Bạn có thắc mắc tại sao lại chọn con số P/E dưới 10 để so sánh? Bởi vì P/E khi đem tiền gửi tiết kiệm với mức lãi suất kỳ hạn 1 năm hiện tại (năm 2021), bạn cần tới 15 năm để nhân 2 số tiền gửi, tức từ 1 tỷ gốc thành 2 tỷ cả gốc cả lãi (gửi luỹ kế liên tiếp cả lãi suất hàng năm, không được rút lãi). Nếu tính theo lãi suất không kỳ hạn hoặc kỳ hạn ngắn thì cần tới 20 năm hoặc hơn nữa, hãy tự đặt bút tính toán nhé. Các công ty có P/E dự phóng dưới 10 như mô tả ở trên là rất hấp dẫn để dòng tiền từ kênh gửi tiết kiệm chảy sang, khi tiền chảy vào đâu thì đại gia sẽ sinh ra ở đó.

Một điều quan trọng nữa, tham gia vào cổ phiếu tăng trưởng với mức định giá thấp đến mức nực cười không chỉ hạn chế rủi ro giảm giá mà còn mang lại cho bạn sự tự tin to lớn. Nếu cổ phiếu giảm do thị trường rung lắc mạnh, bạn chỉ cần tự nhủ: “nó đang bị định giá quá thấp, không việc gì phải lo lắng”. Theo kinh nghiệm của tôi, nếu một cổ phiếu có mức tăng trưởng quái vật, bền vững, đang giao dịch ở mức PE dự phóng thấp, tôi sẽ mua tiếp, miễn là cổ phiếu giữ chắc phía trên nền giá. Sớm muộn cộng đồng đầu tư theo đà tăng trưởng sẽ phát hiện ra và kêu gọi mua cổ phiếu đó bằng bất cứ giá nào.

Chẳng có gì phải nghi ngờ, cổ phiếu cho hiệu suất sinh lời tốt nhất là những cổ phiếu có sự chênh lệch lớn giữa giá trị và giá hiện tại. Nếu bạn có thể tính toán chính xác giá trị hợp lý của cổ phiếu và mua nó với mức chiết khấu 50% – 80% (tất nhiên là mua theo các quy tắc mua an toàn chứ không phải mua bừa bãi), bạn đang tự gây dựng cho mình sự nghiệp đầu tư vang dội.

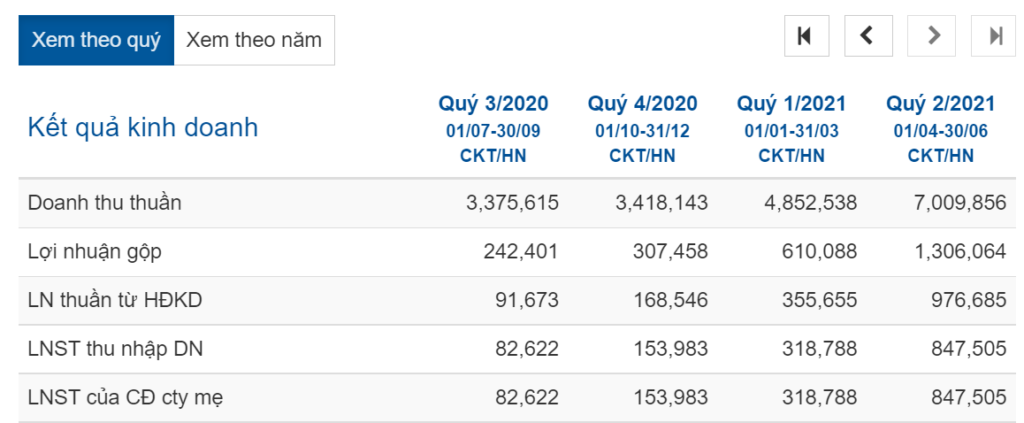

Trên thực tế giao dịch, đã rất nhiều lần tôi phát hiện ra và mua các siêu cổ phiếu từ rất sớm khi hầu hết giới chuyên gia còn chưa nhận ra tiềm năng, cho rằng đó chỉ là cổ phiếu đầu cơ chứ không phải một cơ hội đầu tư béo bở. Lấy ví dụ, NKG vào tháng 11 năm 2020, khi cổ phiếu xây lại pivot nền giá chiếc cốc và tay cầm, rồi tăng vượt lên vùng mua, tôi đã nhanh chóng mua cổ phiếu này giá 8.9 đến 9.8 (giá trước chia 300 đồng cổ tức tiền mặt, trên biểu đồ là giá đã điều chỉnh rồi). Lúc này, báo cáo gần nhất NKG công bố mức lợi nhuận 83 tỷ đồng, nhân 4 quý được lợi nhuận 332 tỷ đồng là mức lãi ước tính mà NKG đạt được trong 3 quý kế tiếp. Mức vốn hoá tại thời điểm này của NKG là tầm 1.700 tỷ (thị giá là 9-9.8, nhân với số cổ phần đang lưu hành khi đó là 182 triệu cổ), như vậy tại mức P/E = 10 thì vốn hoá hợp lý của NKG là 3,32 nghìn tỷ đồng, gấp đôi mức vốn hoá tại thời điểm tôi mua vào. Và bây giờ, sau gần 1 năm liên tiếp tăng trưởng nhảy vọt, vốn hoá của NKG đã đạt gấp 4 lần so với thời điểm tôi mua. Bạn thấy đó, một siêu cổ phiếu bị định giá quá rẻ với P/E dự phóng 3 quý kế tiếp tại thời điểm đó chỉ 5 (năm), và P/B chỉ 0.5 lần đã mang về khoản lãi hàng tỷ đồng. Và hiện nay (22/8/2021) tôi vẫn đang đầu tư NKG với những luận điểm đầu tư mới, và kỳ vọng NKG có thể tăng thêm nhiều nữa từ mức vốn hoá hiện nay (7200 tỷ).

4 – CỔ PHIẾU LIÊN TỤC TĂNG TRƯỞNG

Cùng với sự bền vững của mức KQKD mới đạt được như mô tả ở phần 1 và 2, đồng thời đang bị định giá rẻ như ở phần 3, một siêu cổ phiếu cần có sự tăng trưởng liên tục về có doanh thu, lợi nhuận sau thuế và EPS QUA MỖI QUÝ. Tôi muốn tìm cổ phiếu sau khi nó có quý đầu tiên đột phá mạnh về kết quả kinh doanh, nhưng có thể vẫn còn tiềm năng gia tăng đáng kể kết quả kinh doanh trong các quý tiếp theo.

Nếu nhà đầu tư không chắc chắn về tính bền vững của KQKD mới ĐẠT ĐƯỢC, họ thường không chấp nhận đẩy giá cổ phiếu lên cao hơn nhiều lần so với mức EPS hiện tại. Phải sau 2-3 quý ở mức EPS mới này, cổ phiếu mới trở nên được định giá đúng. Ban đầu, các nhà đầu tư có thể đẩy giá cổ phiếu lên mức 10 lần EPS dự phóng mới (P/E=10). Siêu cổ phiếu của chúng ta lúc này rõ ràng là công ty tăng trưởng cao, nhưng chỉ được định giá một nửa mức P/E của thị trường hiện tại.

Sau quý thứ hai có LNST và EPS tăng trưởng, các nhà đầu tư sẽ dần quen với xu hướng mức lợi nhuận mới và thường đẩy giá cổ phiếu tăng lên mức P/E cao hơn. Nếu công ty tiếp tục công bố EPS cao hơn nữa trong quý thứ 3, hãy chú ý. Bởi vì sau vài quý EPS ngày càng tăng, các nhà đầu tư trở nên vô cùng tự tin vào tính bền vững của EPS và có thể đẩy PE của cổ phiếu lên 20- 30 lần. Hãy xem lại cổ phiếu NKG, sau khi đã tăng 700% từ khi tôi mua tại tháng 11/2020, bây giờ tôi vẫn thấy cổ phiếu này hấp dẫn vì nó liên tục tăng trưởng lợi nhuận ở mức cao, và sẽ còn tăng trưởng cao trong vài quý tới. Hiện tại, nó đã đạt mức lợi nhuận 850 tỷ 1 quý, cao hơn hẳn mức lợi nhuận đạt được cả 1 năm trời vào thời đỉnh chu kỳ trước (năm 2017). Tại mức lợi nhuân này, hiện nay NKG có P/E tính riêng 1 quý đang ở mức dưới 10, trong 3 quý tới nếu duy trì mức lợi nhuận này thì P/e 4 quý sẽ là 2.5 lần, vẫn còn rất hấp dẫn để chơi.

5 – EPS DỄ DÀNG VƯỢT MỨC CÙNG KỲ TRONG QUÝ TIẾP THEO

Một trong những điều tồi tệ nhất có thể xảy ra với cổ phiếu là gặp tình trạng không có sự tăng trưởng khi so sánh doanh thu và lợi nhuận với cùng kỳ năm trước. Nếu một cổ phiếu công bố mức LNST này là 300 tỷ so với 100 tỷ của quý cùng kỳ năm trước (tăng trưởng 300%), khả năng cao nó sẽ hoạt động tốt. Tuy nhiên, hãy tránh tình huống oái oăm là trong quý kế tiếp lợi nhuận của công ty vẫn giữ được mức 300 tỷ nhưng quý cùng kỳ năm trước LNST lại đạt được tới 305 tỷ. Lúc này, mặc dù duy trì được mức lợi nhuận như ở quý 1, nhưng công ty lại gặp cục đá tảng chặn đường là 305 tỷ LNST ở quý 2 năm ngoái, rõ ràng khi báo cáo quý kế tiếp công bố, cộng đồng sẽ bỏ chạy vì công ty không có tăng trưởng nữa, dòng tiền thông minh sẽ xa lánh những cổ phiếu như thế này.

Do đó, khi phát hiện cổ phiếu cho kết quả tăng trưởng lợi nhuận đáng kể so với quý cùng kỳ năm trước, chúng ta cần xem xét liệu quý tiếp theo có dễ dàng tăng trưởng như ở quý hiện tại hay không. Nếu chúng ta tin công ty sẽ công bố LNST là 850 tỷ trong quý tiếp theo so với con số chỉ 83 tỷ đồng quý cùng kỳ năm trước như hình bên dưới, thì giai đoạn này cổ phiếu sẽ dễ dàng tăng giá rất mạnh. Mức tăng trưởng này sẽ được các trang thông tin giật tít đùng đùng khi báo cáo quý kế tiếp được công bố. Các nhà đầu tư sẽ nhìn thấy “Cổ phiếu NKG báo cáo EPS tăng trưởng 1000% quý 3/2021”. Một tiêu đề bom tấn như thế sẽ lan khắp cộng đồng đầu tư trong nháy mắt.

6. SẢN PHẨM/DỊCH VỤ MỚI, DỰ ÁN MỚI

Sản phẩm/dự án mới hoặc dịch vụ mới

- Công ty có sản phẩm mới, dự án mới hoặc dịch vụ mới dẫn đầu hoặc thay đổi ngành, ĐANG HOẶC SẼ tạo ra mức tăng trưởng vượt trội về doanh thu và EPS.

- Công ty có sản phẩm dự án mới sắp mang lại nguồn thu lớn.

Câu thần chú của thị trường chứng khoán là “Rời bỏ những thứ đã lỗi thời, hòa nhịp vào những điều mới mẻ”. Thị trường chứng khoán luôn hướng tới tương lai, luôn tìm kiếm những công ty có sản phẩm mới, những sản phẩm thay đổi cuộc chơi.

Những đổi mới như vậy có thể đến từ các doanh nghiệp trẻ, các doanh nghiệp vừa IPO, hoặc từ các công ty đã đại chúng tự đổi mới bằng các sản phẩm thay đổi cuộc chơi.

Các cổ phiếu thuộc ngành Bất động sản rất thú vị. Các dự án BĐS mới sắp bàn giao luôn tạo ra động lực tăng giá vô cùng lớn cho cổ phiếu BĐS. Lấy ví dụ, dự án bất động sản Eco Garden Huế đã giúp cổ phiếu CSC tăng giá thần tốc từ 20 lên 140 chỉ trong vòng 1 năm 2021, dù dự án còn chưa chính thức bàn giao, chưa tạo ra được nguồn doanh thu và lợi nhuận khủng, nhưng lực đẩy kỳ vọng đã đưa giá lên mây trong sự ngỡ ngàng khó hiểu của đa số NĐT. Nhưng bạn phải biết rằng các tổ chức đầu tư và các tay chơi lớn nhiều kinh nghiệm luôn mua gom cổ phiếu ngay trước khi công ty hạch toán lợi nhuận, chính lực mua gom của họ sẽ tạo ra các nền giá mạnh mẽ, trước khi công ty hạch toán lợi nhuận lớn. Vì vậy khi phát hiện 1 cổ phiếu BDS có dự án lớn sắp bàn giao, nhưng chưa có sự breakout về KQKD, thì vẫn phải mua khi cổ phiếu hoàn thành nền giá. Đôi khi cổ phiếu BDS cũng có thể “đi ngang như cua” khiến nhiều người đầu tư theo kỳ vọng mệt mỏi, rồi mới bắt đầu cú chạy giá thần tốc khi bắt đầu hạch toán lợi nhuận lớn từ các dự án mới, tạo ra sự breakout về lợi nhuận. Nếu 1 cổ phiếu vừa có dự án mới, đồng thời vừa bắt đầu có sự breakout về KQKD, đang xây nền giá khỏe, thì bạn phải tận dụng cơ hội vàng này để mua sớm theo các điểm mua sớm để giành lấy lợi thế về mình, và mua đủ tỷ trọng tối ưu khi cổ phiếu phá vỡ nền giá. Ví dụ cổ phiếu IDJ vào tháng 7-8 năm 2021, tôi đã mua trước khi cổ phiếu phá vỡ nền giá vùng 14.5-15, sau đó nhồi đủ tỷ trọng vị thế lớn khi giá vượt vùng mua nền giá cốc tại ngưỡng 15.2 – 15.5. Nó đã chạy giá từ vùng mua của tôi lên tới 70 (giá trước khi điều chỉnh), một cú tăng giá 4,7 lần.

Xem xét khoản mục người mua trả trước và tài sản dở dang dài hạn trên báo cáo tài chính là cách tốt nhất để biết công ty có dự án lớn sắp bàn giao hay không. Nếu có dấu hiệu người mua trả trước tăng mạnh và tài sản sở dang dài hạn được chuyển sang hàng tồn kho ngắn hạn thì rất có thể công ty này có dự án lớn sắp được hái quả. Khi đó chúng ta sẽ tìm hiểu thêm về các dự án công ty đang thực hiện, thông qua báo cáo thường niên, biên bản họp ĐHCĐ thường niên, và gọi điện cho đơn vị phân phối dự án vờ hỏi mua để khai thác giá bán thực tế và thời điểm bàn giao nhà.

Tăng trưởng lợi nhuận mạnh mẽ và bền vững là yếu tố số 1 để tìm kiếm các cổ phiếu dẫn đầu, và yếu tố mới (sản phẩm mới/dự án mới hoặc dịch vụ mới, v.v.) sẽ giúp cổ phiếu đó tạo ra mức lợi nhuận đáng kinh ngạc. Riêng với cổ phiếu BDS, chỉ 1 chữ N là đủ giúp bạn kiếm bộn tiền, đôi khi không cần tới C và A. Vì vậy, khi phát hiện một công ty BDS có chữ N, tức có dự án mới sắp bàn giao, hãy tiến hành thêm một vài đánh giá chuyên sâu hơn về tồn kho, tài sản, người mua trả trước, quy mô dự án, tiến độ triển khai, dự đoán thời điểm bàn giao… phần thưởng thu về chắc chắn xứng đáng với công sức bạn bỏ ra.

7-8-9-10 .. đang viết…

Còn một số tiêu chí khác nữa để tiếp cận chọn lựa cổ phiếu, ví dụ như Sự mua vào số lượng lớn của cổ đông nội bộ/cổ đông lớn, đơn hàng ký mới liên tục gia tăng, sự hưởng lợi do khó khăn ở các công ty đối thủ (ví dụ các DN may miền nam gặp khó hiện nay – 8/2020 – do covid, sẽ dẫn tới các DN may miền bắc có được ĐK kinh doanh thuận lợi, và mở ra cơ hội đầu tư ở TNG MSH… vào đầu tháng 8/2021), hoặc dự đoán điểm rơi lợi nhuận ở các cổ phiếu BDS qua một số chỉ tiêu trên cân đối kế toán (Ví dụ IDJ vốn hóa đầu tháng 8/2021 là 1.100 tỷ, người mua trả trước 1.300 tỷ, tổng doanh thu tất cả các dự án đang triển khai là 8.500 tỷ, lãi gộp riêng D/A Mũi né bắt đầu bàn giao hạch toán lợi nhuận là 1.500 tỷ, với các chỉ tiêu kế toán và thông tin dự án thế này thì IDJ hứa hẹn trở thành 1 siêu cổ phiếu)… Nhưng trong phạm vi 1 bài hướng dẫn không thể nói hết được. Hãy đồng hành cùng chúng tôi vài năm, còn rất nhiều kinh nghiệm quý hữu ích cho sự nghiệp đầu tư mà bạn nhận được khi đồng hành đầu tư thực chiến cùng chúng tôi.

Đầu tư chứng khoán theo đà tăng trưởng là cách đầu tư rất sinh lời, nhưng để đầu tư thành công và lặp lại thành tích liên tục, bạn phải nắm chắc nắm chắc 5 quy tắc chọn siêu cổ phiếu mô tả ở đây, tuân thủ 10 quy tắc vàng và nghiên cứu cặn kẽ 10 mẫu hình biểu đồ sinh lời nhất để biết cách giao dịch đúng đắn. Thiếu đi bất cứ mảnh ghép nào, bức tranh đều sẽ không thể hoàn thiện, và thành tích đầu tư có thể khá tệ hại so với những gì bạn kỳ vọng.

Lưu ý quan trọng: Bài viết được thực hiện với mục đích hướng dẫn cho các nhà đầu tư đăng ký tư vấn của TSI hiểu cách chọn cổ phiếu qua các tiêu chí cơ bản, từ đó phối hợp hiệu quả hơn với những tư vấn của chúng tôi. Tài liệu này là bản quyền của TSI, chỉ được phép lưu hành nội bộ, không sao chép, công bố công khai ở những nơi khác (mạng xã hội, Youtube, email…).

Khúc Ngọc Tuyên, Founder TSI, Giám đốc kinh doanh CTCP chứng khoán SSI

Bài viế được sưu tầm từ: https://nhadaututhanhcong.com/cach-chon-sieu-co-phieu-bang-phuong-phap-phan-tich-co-ban/

Uptrend sưu tầm, không public ra ngoài để tôn trọng quyền tác giả.